Der neuerliche Inflationsschub und aktuelle Prognosen Richtung zweistelliger Teuerungsraten sind mittlerweile ebenso in die Märkte und Kurse eingepreist, wie der Krieg in der Ukraine und mögliche Zinsschritte der amerikanischen Zentralbank FED. Detaillierte Ausführungen zu dem Themenkomplex Inflation, Zinsschritte und mögliche Nebenwirkungen haben wir in den letzten Ausgaben unseres „KmS“ bereits mehrfach und ausführlich dargelegt. Wir wollen hierbei nicht zu akademisch werden. Daher nochmal in Kurzform:

Die Inflation wird aus unserer Sicht ein Thema, welches uns längerfristig beschäftigen wird.

Der Krieg in der Ukraine ist neben den Kampfhandlungen mittlerweile leider auch eine Standortbestimmung für den westlichen Block gegen den östlichen mit China und Russland geworden. Auch hier erwarten wir keine kurzfristigen Erholungseffekte.

Die angekündigten Zinsschritte der FED in den USA dürften ebenfalls keinen Leser überraschen, da bereits vor Monaten von uns beschrieben.

Interessant wird es bei den Nebeneffekten, die diese Gemengelage entwickelt. Wir stehen vor Zeiten großer Unsicherheiten und Marktschwankungen. Dies haben wir auch bereits mehrfach dargelegt und die Risiken aber auch die Chancen beleuchtet. Hier aber nochmals unser Hinweis, dass kurzfristig orientierte Anleger, die die kommenden Schwankungen nicht aushalten können oder wollen, den Markt besser verlassen sollten.

Alle mittel bis langfristig orientierte Anleger werden sich neue Chancen bieten, die durch Marktkorrekturen aus unterschiedlichsten Impulsen heraus entstehen werden. Das jüngste Beispiel ist die Kommentierung der Zinssitzung der amerikanischen Zentralbank. Diese kündigte nun offensiver als bisher eine stärkere Straffung der Zinsen und des Abbaus der Anleihekäufe bzw. der Reduzierung ihrer Bilanzsumme an.

Im Klartext heißt das ganz einfach, dass man den Märkten Kapital entziehen wird, dadurch Kurse fallen, die Refinanzierung der Unternehmen schwieriger wird, Gewinne sinken, die Konjunktur abkühlt, Arbeitskräfte freigesetzt werden und die Arbeitslosenzahl dadurch in den USA steigen wird. Im Gesamteffekt am Ende wird die stark steigende Inflation in den USA so wieder „eingefangen“ und Zweitrundeneffekte wie die gefürchtete Lohn-Preis-Spirale durchbrochen.

Ebenfalls ein Weg, der uns und unsere Anleger länger beschäftigen wird, da dies in dieser Form zwar in den USA noch nie durchgeführt wurde, wir aber aus der Geschichte auch für die Gegenwart lernen können. Ein Paradebeispiel für die aktuelle Situation ist die Ölpreiskrise aus den 1970 er Jahren. Am 6. Oktober 1973 griffen Truppen aus Syrien und Ägypten damals israelische Stellungen an und es entstand der Jom-Kippur Krieg, in dessen Zuge sich die USA und andere europäische Staaten auf die Seite Israels stellten und viele arabische Staaten auf die Seite der Angreifer. Im Zuge dieser Auseinandersetzung der beiden Blöcke wurde Öl zum ersten Mal als Druckmittel eingesetzt und die Förderung und der Export in die westliche Welt gedrosselt.

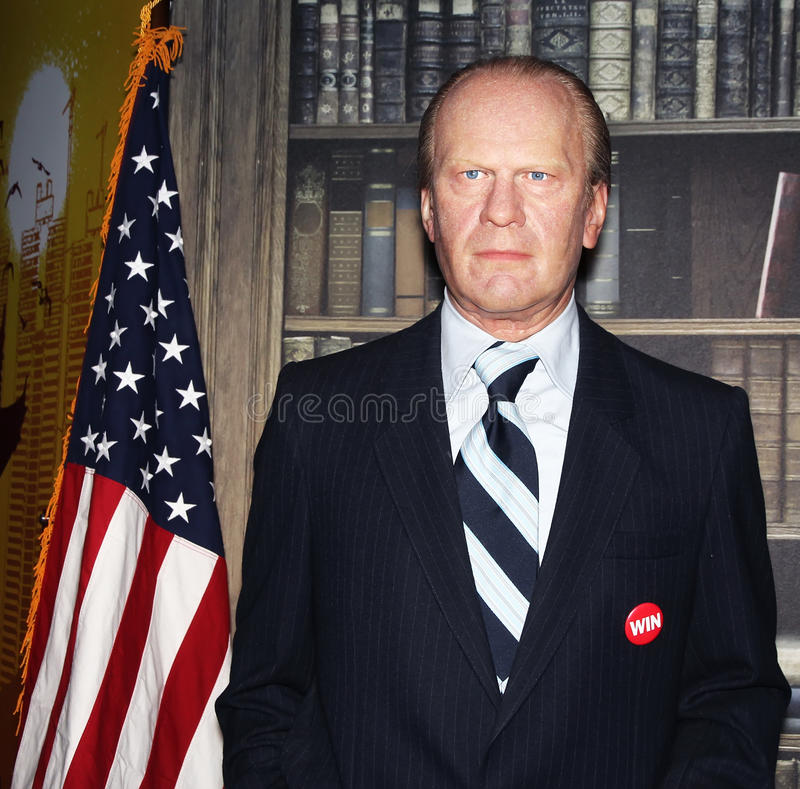

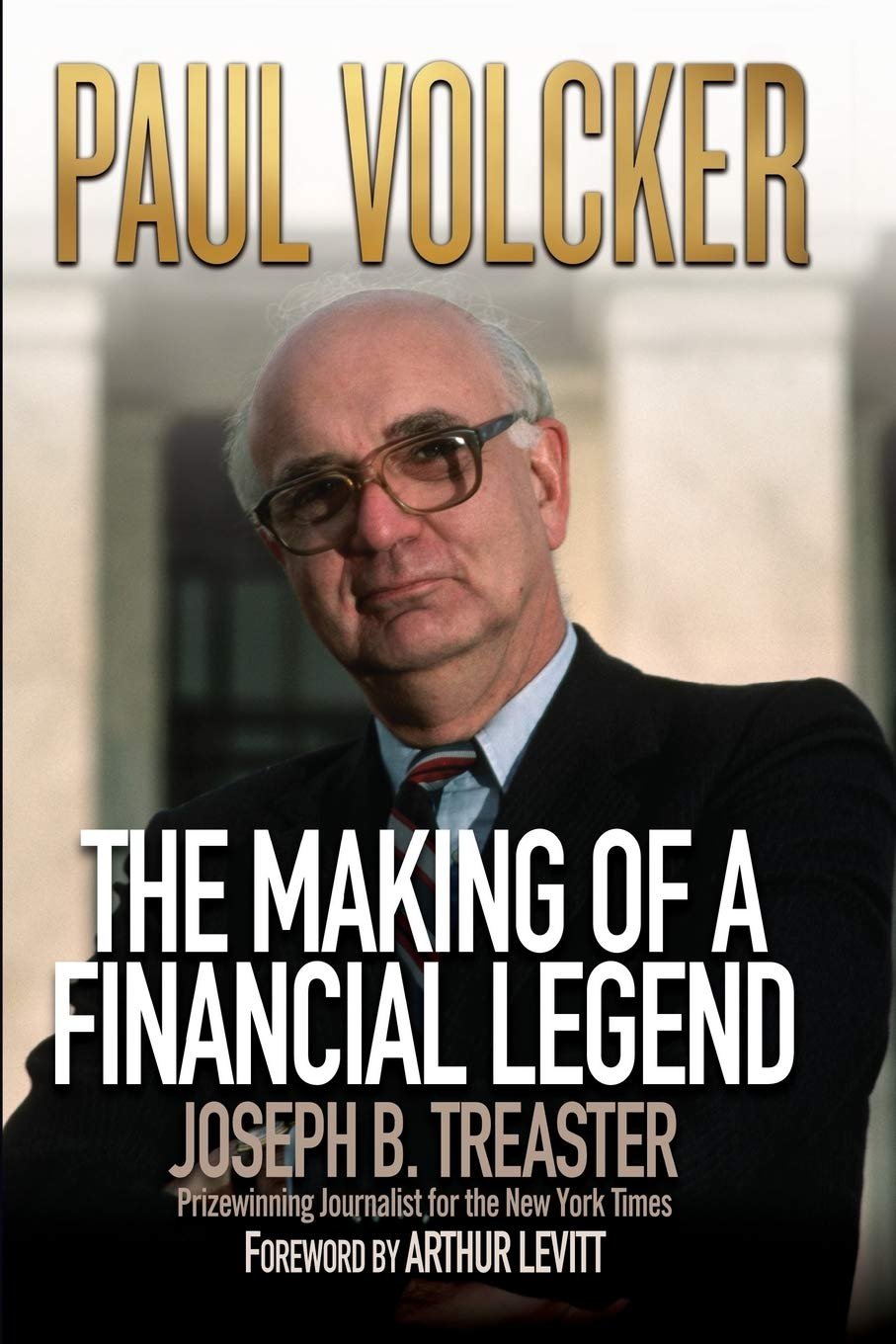

Dieser Konflikt erinnert in sehr vielen Facetten stark an die aktuelle Situation zwischen der Ukraine, Europa und den USA auf der einen Seite und Russland mit China auf der anderen Seite. Die damalige Inflationsproblematik wurde übrigens nicht durch den berühmten Wollpullover oder die Buttons von US Präsident Gerald Ford mit dem Kürzel WIN ( Whip Inflation Now ) gelöst, sondern durch den Maßnahmenplan von Paul Volcker, der damals der FED als Vorsitzender vorstand und als eine der Ikonen unter den Zentralbankern bis heute in der Finanzszene verehrt wird.

Die amerikanische Wirtschaft schlidderte damals in eine Phase der Stagflation, die dafürsteht, dass wirtschaftliche Stagnation auf hohe Inflation trifft. Ein Übel, welches äußerst selten auftritt, da es zwei toxische Momente miteinander vereint. Die US Notenbanker standen damals vor einer immensen Herausforderung und entschieden sich im ersten Schritt die Zinsen niedrig zu halten und eine höhere Inflation zugunsten der Konjunktur zu akzeptieren. Die Inflation stieg dadurch im Verlauf der Jahre auf knappe 9 Prozent. Als dann gegen Ende der 1970 er Jahre eine zweite Ölkrise entstand, bordete die Inflation in den USA in Richtung 15 Prozent völlig aus und Volcker übernahm das Ruder bei der FED und erhöhte den Leitzins massiv auf 20 Prozent. Damit nahm er zwar eine scharfe Rezession in Kauf aber konnte die Inflation eindämmen und wurde am Ende als „Bezwinger der Inflation“ gefeiert.

Was bedeutet das für uns und unsere Portfolios?

Aufgrund der hohen Inflation sind klassische Bankprodukte nur noch als Topf für kurzfristige Liquiditätsreserven zu empfehlen, da sich das Kapital zu schnell entwertet.

Der Bereich alternativer Energiequellen und effizienteres Energiemanagement wird ein interessantes Investitionsfeld, da wir die Abhängigkeiten von russischen Energieträgern abbauen werden und müssen.

Die Schwankungen an den Aktienmärkten werden zunehmen und bieten Einstiegsmomente.

Unsere Streuung ( Diversifizierung ) wird zunehmen, um noch mehr Stabilität aufzubauen.

Alternative Investmentvehikel rücken als Beimischungen wieder mehr in den Fokus.

Aktien und Sachwerte bleiben alternativlos.

Das Weglegen von Geld oder das oberflächliche Investieren in irgendwelche Boulevard ETF s ist nicht mehr zu empfehlen! Jeder Sparer, Anleger und Investor muss sich mit den oben beschriebenen Fakten beschäftigen und diese in seine Sparbemühungen einfließen lassen. Wir stemmen diese Aufgaben auf Ebene unserer eigenen Strategie Portfolios und Reporten Ihnen diese wöchentlich im Zuge des „KmS“ mit den aktuellen Renditezahlen.

Hierzu daher heute natürlich auch wieder unser Update zu unseren Strategien, die innerhalb der letzten Woche wieder gute Bewegungen vollziehen konnten:

Unsere defensive Substanzstrategie liegt mit 4,79 Prozent im Plus auf Ein-Jahressicht.

Unser Top 10 Mischfondsdepot liegt mit 0,31 Prozent im Plus auf Ein-Jahressicht.

Unsere ausgewogene Strategie liegt mit 5,02 Prozent im Plus auf Ein-Jahressicht.

Unsere ETF Strategie liegt mit 6,07 Prozent im Plus auf Ein-Jahressicht.

Unsere offensive Strategie liegt aktuell mit 3,13 Prozent im Plus auf Ein-Jahressicht.

Unser Asiendepot konnte in der letzten Woche durch Entspannungen in Asien wieder Boden gutmachen und liegt nun mit 1,92 Prozent hinten auf Ein-Jahressicht.

In diesen unruhigen Zeiten möchten wir Ihnen damit solide Informationen, unaufgeregte Fakten und Perspektiven für Ihre Geldanlage liefern. Ich wünsche Ihnen heute eine ruhige und angenehme Tasse Kaffee! Ihr Stefan Schumacher

Stefan Schumacher schreibt einmal pro Woche seinen Kommentar zu aktuellen Themen der Geldanlage, den man kürzer lesen kann, als man Zeit benötigt, um eine Tasse Kaffee zu trinken.