Heute wollen wir unsere ausführliche Nachberichterstattung zu unserer ersten Präsenzveranstaltung zum Thema „Geldanlage in schwierigen Zeiten“ behandeln und darlegen.

Wir freuen uns sehr, dass wir zu unserer ersten Präsenzveranstaltung ins TZU Oberhausen ( technische Zentrum Umweltschutz ) in Oberhausen, unweit vom Centro Oberhausen, einladen konnten. In geschichtsträchtiger Umgebung konnten wir in Partnerschaft mit dem Business Partner Club Oberhausen nicht nur Oberhausener Unternehmerpersönlichkeiten begrüßen, sondern auch einige interessierte Anleger aus unserer eigenen Mandantschaft.

Das TZU präsentierte sich von seiner besten Seite an einem sonnigen Herbsttag

In seiner Eröffnung sprach Martin Köller als Präsident des Business Partner Clubs von unserer langjährigen Partnerschaft bei diversen Veranstaltungen, unserem alljährlichen Business BBQ im Grafenbusch und dem guten Ruf, den man sich über viele Jahre hinweg mittlerweile in Oberhausen und Umgebung aufgebaut hat.

Unser Bestreben, den Gästen und Teilnehmern ein interessantes Vortragsboard anzubieten und exzellente Referenten aus dem Kapitalmarkt zu gewinnen, dürfte uns mit Mirko Ranno als langjährig erfahrener Product Spezialist von der Firma Punica Invest GmbH aus Hamburg in den Bereichen Rohstoffe und Edelmetalle und mit Gerd Junker als Diplom Ingenieur im Bereich Elektrotechnik und langjähriger Spezialist im Bereich Wasserstoff und Fondsmanager des GG Wasserstoff Fonds der Hansa Invest aus Frankfurt gelungen sein.

Die Referenten des Abends Gerd Junker, Stefan Schumacher und Mirko Ranno ( von links )

Die Eröffnung des Tages übernahm Stefan Schumacher mit einer kurzen Vorstellung der Schumacher Firmengruppe und deren Beratungsschwerpunkte und strategischer Ausrichtung für die Mandanten in großen Dschungel unzähliger Finanzprodukte und Anlagemöglichkeiten. Die Besonderheiten, dass ein Finanzberatungsunternehmen mittlerweile über 4 Standorte und 22 Mitarbeiter verfügt und die großen Bereiche Versicherungen, Finanzierungen, Geldanlage und Immobilien völlig unabhängig und mit Spezialisten Inhouse beraten und betreuen kann, kam bei den Zuhörern nicht nur sehr gut an, sondern regte auch eine lebhafte Diskussion über den Kapitalmarkt an.

Nach diesem Auftakt gin Mirko Ranno mit seiner langjährigen Erfahrung und Expertise auf die aktuellen Marktgegebenheiten und großen Einflussfaktoren ein, die einen herrausfordernden Cocktail aus dem Ukrainekrieg, der hohen Inflation, Engpässen bei Lieferketten und einer drohenden Rezzesion darbietet. Dass sich in jeder Krise dann aber auch erhebliche Chancen bieten, machte einen Schwerpunkt seines Vortrags aus und in diesem Focus ging Mirko Ranno dann auch auf die hohe Bedeutung von Gold in jedem Portfolio ein und gab den Teilnehmern einen beindruckenden Einblick in die Welt der Rohstoffe und Edelmetalle, die wir in unseren eigenen Strategieportfolios mit diversen Fonds abbilden. Mirko Ranno gelang es kurzweilig und interessant nicht nur tiefe Einblicke in die Lehren der Vergangenheit und der aktuellen Entwicklungen zu liefern, sondern zeigte auch eindrucksvoll auf, wie sich die einzelnen Teilfonds aus dem Hause Hansa Invest und Punica in den übergeordneten Strategien der Schumacher Vermögensverwaltung bewährt haben. Dass es sinnvoll war sich vor Jahren bereits nicht nur einen stabilen Goldanteil in unsere Portfolios zu holen, sondern eben auch die Expertise im Bereich weiterer Rohstoffe und Edelmetalle wie Silber, Palladium und Nickel uvm. einzukaufen, konnte jeder Zuhörer im Vorttag anhand von vielen beidruckenden Fakten aufgezeigt werden. Den Vortrag von Mirko Ranno stellen wir allen Teilnehmern und all unseren Mandanten gerne via persönlicher Mail zu Verfügung, wenn Sie uns kurz Ihr Feedback geben.

Die dargestellte Wertentwicklung eines unserer Zielfonds zeigt auf, dass wir uns für Sie und Ihre Geldanlagen ein leistungsfähiges Fundament eingekauft haben, welches im laufenden Jahr nicht nur über 5 Prozent Wertentwicklung erreicht hat, während alle Kernmärkte im Minus rangieren, sondern auf 3 Jahresfrist plus 23,78 Prozent eingefahren hat und auf 5 Jhressicht über 40 Prozent positive Wertentwicklung erreichte.

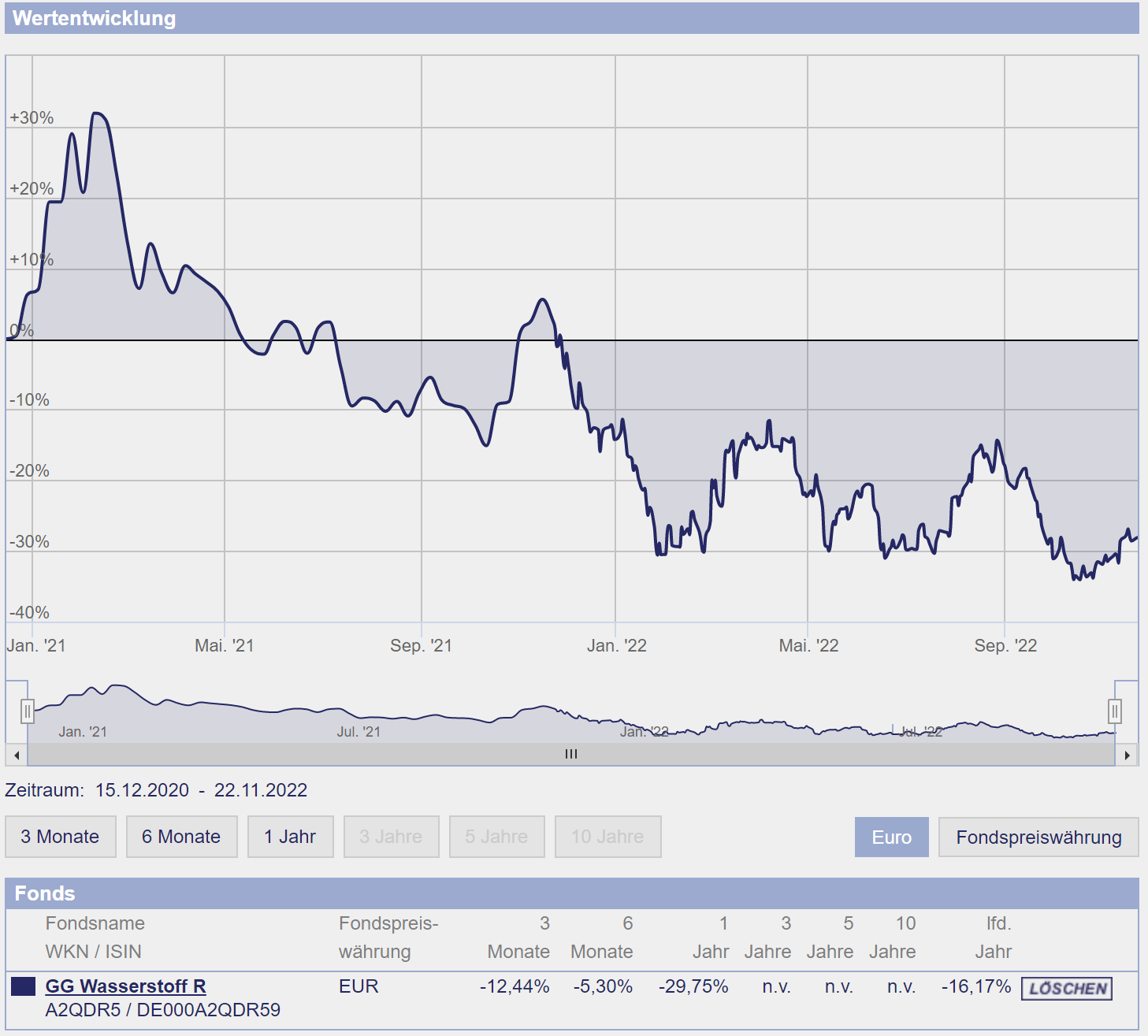

Pünktlich nach der Kaffeepause mit Verstaärkung durch unsere eigene Currywurst, trug Gerd Junker mit all seinem technischen und praktischen Fachwissen und seiner ganzen Erfahrung im Bereich erneuerbarer Energien und vorallem Wasserstoff als Zukunftsthema vor. Es wurde nicht nur schnell klar, warum er ein gefragter Speaker und Berater in höchsten Kreisen in Deutschland ist, sondern auch warum er sich schon so viele Jahre so intensiv mit diesem Thema in seinem selbst geführten Fonds, dem GG Wasserstoff, beschäftigt. Plausibel und kompetent zeigte er mit vielen Statistiken und Belegen auf, dass die Zukunft der Energiewirtschaft nicht ohne grünen Wasserstoff auskommen kann und wir den Klimawandel schon garnicht ohne diesen wichtigen Baustein im Energimix der Zukunft bewältigen können. Sein Vorttag zeigte nicht nur kurzfristige, mittelfristige und langfristige Entwicklungen und Investmentchancen auf, sondern er ging auch exklusiv für unsere Veranstaltung einzelne Businesscases und Titelinvestments aus seinem Fondsportfolio durch und zeigte allen Zuhörern auf, was und wie er sich aus diesen Teilinvestitionen einen Impact und gute Renditen für die Zukunft vorstellt. Anhand dieser handfesten Beispiele konnten alle Teilnehmer erkennen, warum wir seinen Fonds schon vor Monaten in unsere Portfolios aufegnommen haben und nicht nur gute Renditen in Zukunft damit einfahren werden, sondern sicherlich auch einen Anteil an einer nachhaltigeren Energiewirtschaft damit erzeugen können. Den Vortrag von Gerd Junker senden wir Ihnen auch gerne via Mail zu, wenn Sie uns kurz Ihr Feedback zumailen.

Diese senden Sie uns bitte an Backoffice@sts-Finanzen.de

Dass das Zukunftsthema Wasserstoff und erneuerbare Energieträger momentan noch erhebliches Potential und sehr günstig bewertete Einstiegsopportunitäten bietet, sieht man an dem Abschwung der Fondskurse durch die Zinspolitik der Zentralbanken und des wirtschaftlichen Umfeldes derzeit. Die Kunst ein Portfolio zu steuern und gewinnbringend aufzustellen liegt aber gerade darin, auch mit Satelliten in Themen zu investieren, die günstig bewertet sind und eben noch nicht in der ganz großen Breite gespielt werden.

Daher arbeiten wir nicht nur wöchentlich stringent nach unserem Investmentansatz, sondern haben unser Anlagemodell auf das sogenannte Core Satelitte Verfahren ausgerichtet. Dieses bietet uns immer eine feste Basis im Kern, bestehend aus Qualitätstiteln aus dem Aktiensegment, Rohstoffen, Absicherungen in Währungen und sonstigen Anlagen und eben aus einer kontrollierten Anzahl von Satelitten, die wir auf Themen wie Robotic, Dividenden, Immobilien, Renten, erneuerbare Energien, Digitalisierung uvm. für unsere Anleger und Investoren ausrichten.

Dass sich die Expertisen unserer Zielfondsmanager und Managerinnen und unsere Portfoliosteuerung für Sie mittel- bis langfristigen auszahlen, möchten wir Ihnen auch heute wieder mit den Renditezahlen der 3 und 5 Jahreszeiträume unserer eigenen Strategieportfolios aufzeigen.

Unsere Strategien im Marktvergleich

Unsere defensive Substanzstrategie liegt im Vergleich auf 3 Jahressicht bei positiven 1,85 Prozent und auf 5 Jahre bei positiven 20,28 Prozent und konnte damit 1,57 Prozent auf 3 und 1,69 Prozent auf 5 Jahre an Wertentwicklung, innerhalb der letzten 14 Tage, aufholen

Unser Top 10 Mischfondsdepot liegt folgend auf 3 Jahressicht bei positiven 0,83 Prozent und auf 5 Jahre bei positiven 5,25 Prozent und konnte damit 2,20 Prozent auf 5 Jahre an Wertentwicklung, innerhalb der letzten 14 Tage, aufholen

Unsere ausgewogene Strategie liegt heute auf 3 Jahressicht bei positiven 15,05 Prozent und 5 Jahressicht bei positiven 35,08 Prozent und konnte damit 3,34 Prozent auf 3 und 3,72 Prozent auf 5 Jahre an Wertentwicklung, innerhalb der letzten 14 Tage, aufholen

Unsere ETF-Strategie liegt aktuell auf 3 Jahressicht bei positiven 12,67 Prozent und 5 Jahressicht bei positiven 26,21 Prozent und konnte damit 4,07 Prozent auf 3 und 4,19 Prozent auf 5 Jahre an Wertentwicklung, innerhalb der letzten 14 Tage, aufholen

Unsere offensive Strategie liegt aktuell auf 3 Jahressicht bei positiven 20,94 Prozent und 5 Jahressicht bei positiven 50,43 Prozent und konnte damit 3,67 Prozent auf 3 und 4,26 Prozent auf 5 Jahre an Wertentwicklung, innerhalb der letzten 14 Tage, aufholen

Unser Asiendepot liegt aktuell auf 3 Jahressicht bei positiven 23,18 Prozent und 5 Jahressicht bei positiven 45,32 Prozent und konnte damit 9,18 Prozent auf 3 und 8,19 Prozent auf 5 Jahre an Wertentwicklung, innerhalb der letzten 14 Tage, aufholen

Dass die Kursverluste der letzten Wochen und Monate auch gleichzeitig sehr günstige Einstiegszeitpunkte waren, das haben wir nicht nur in unseren letzten KmS immer wieder an dieser Stelle geschrieben, sondern zeigt sich nun auch mal wieder an den obig dargestellten Kursgewinnen der letzten 2 Wochen in unseren Strategieportfolios auf 3 und 5 Jahressicht. Hier zeigt sich auch einmal mehr, warum wir davon abraten den Markt selber zu timen oder eine Strategie von Ein- und Ausstiegen zu fahren, da sich der Markt immer nur sehr grob einschätzen lässt! Investieren und investiert bleiben sind die Maxime dieser Zeit!

Durch kluges Nachkaufen in die einzelnen Zielfonds lässt sich der Durchschnittspreis immer senken und somit die Rendite bei Erholungen erhöhen!

Als Ausblick und grundsätzliche Empfehlung möchte ich Ihnen daher nochmals unsere Drittelregelung ans Herz legen, da mich momentan sehr viele Anleger und Sparer nach dem „Wann“ und „Wie“ fragen! Gehen Sie mit einem Drittel Ihrer Liquidität in Ihre Zielanlage, sobald Sie dahingehend eine Entscheidung für sich getroffen haben. Nehmen Sie das zweite Drittel, wenn es einen weiteren Abschwung gibt, und dann warten Sie mit dem letzten Drittel, wenn sich eine Bodenbildung ergibt oder sich die Entwicklung Aufwärts festigt!

Ich hoffe, dass wir Ihnen mit unserem heutigen „KmS“ wieder einen guten Überblick über die Renditen unserer Strategieportfolios geben konnten, und wünsche Ihnen nun eine genussvolle Tasse Kaffee an diesem schönen Donnerstag! Vielleicht trinken wir auf unserer nächsten Veranstaltung mal wieder eine gute Tasse zusammen!