Die schlechten Nachrichten aus der Welt wollen in den letzten Monaten einfach nicht abreißen und so entbrannte neben dem Krieg in der Ukraine nun auch ein lang schwelender Konflikt wieder zu neuer Wucht. Der Nahost Konflikt ist zurück oder war eigentlich nie wirklich weg! Zündfunke war mal wieder der Gazastreifen und in diesem Fall die Hamas mit einem bestialischen Angriff auf die Menschen in den Wohnvierteln in Israel.

So grausam die Nachrichten aber auch sind, so schnell kehren die Finanzmärkte zur „Normalität“ zurück und nicht wenigen erscheinen die Berichte aus der Ukraine mittlerweile in den Hintergrund entrückt. Das sollte eigentlich nicht, ist aber umso ehrlicher, wenn man es selbst ein wenig erschrocken feststellt, denn das Leben geht weiter! Das ist sicherlich ernüchternd aber irgendwie auch surreal. So ist es aber und die Finanzmärkte bilden dabei selbstverständlich keine Ausnahme, sondern sind zum Teil eher Antreiber.

Die aufmerksamen Beobachter konnten mitunter also relativ schnell feststellen, dass vom Konflikt in Nahost bisher nur wenig Unruhe an den Märkten ausging. Abwertungen im Aktienbereich und Ausschläge bei Öl waren nur von geringem Ausmaß und kurzer Dauer und bis dato scheinen die Risiken eingepreist und akzeptiert zu sein.

Wesentlich mehr Bewegung ging zuletzt von den Aktionen der Zentralbanken aus und viele Volkswirte und Fondsmanager gehen vom Ende des Zinszyklus aus. Wir gehen davon aus, dass die EZB das Ende des Zinserhöhungszyklus erreicht hat und auch, dass die Renditen erstklassiger Staatsanleihen ihren Höhepunkt bald erreicht haben dürften. In diesem herausfordernden Umfeld ist eine fundierte Finanzierungsberatung sehr wichtig. Gehen Sie mit Ihren Beraterrinnen und Beratern aus unserem Hause maßgeschneiderte Lösungen durch und lassen Sie sich von Uns zeigen, welche Möglichkeiten sich durch die Wahl der individuell passenden Anlageprodukte oder Absicherungen gegen den Zins haben.

Rückenwind für diese Aussicht erhalten wir aus den USA, wo die Inflation mit Bericht von heute auf 3,2 Prozent zurückgegangen ist. Die stringenten Maßnahmen der FED scheinen Wirkung zu zeigen und die Aktien und Anleihekurse sprangen daraufhin auch direkt stärker an. Die wichtige Kerninflation ging ebenfalls auf 4 Prozent zurück und erlauben der FED nun Spielraum, um die weitere Entwicklung abzuwarten. Hier bleibt es sowohl in Europa als auch in den USA spannend. Eine mögliche Erholung bietet Spielraum für Gewinnmitnahmen und beschert den disziplinierten Zukäufern der letzten Monate gute Kursgewinne. Eine Empfehlung, die bereits aufgegangen ist.

Zwei weitere unserer Prognosen scheinen sich ebenfalls mehr und mehr zu beweisen. Renten ziehen an und gerade langlaufende Papiere, zu denen wir geraten und welche wir gezielt mit einem Zielfonds abgebildet haben, ziehen immer mehr an und werden bei einem möglichen Zinswechsel erheblich profitieren! Auch die gescholtene Anlageklasse Immobilien zieht wieder vermehrt Investoren an, die sehr gute Opportunitäten nutzen und eine gute Performance für die Zukunft im aktuellen Inflations- und Zinsumfeld sehen.

Auf diese Effekte und weitere spannende Anpassungen wie Künstliche Intelligenz, Indien, Robotics und unsere neue Aggressiv Tech ETF Strategie zahlen unsere Jahresberichte ein, die nun vermehrt an unsere Anleger bis zum Jahresende rausgesendet werden. Freuen Sie sich auf sehr gute Entwicklungen in der Vergangenheit und starke Anpassungen für die Zukunft!

Was hat das nun mit unseren Strategien zu tun?

Viele Entwicklungen haben wir in der Vergangenheit Marktkonform eingeschätzt und waren zum Teil früh investiert und konnten profitieren. So halten sich die Strategien auch alle sehr fest gegen die Abschwünge und kommen sehr gut durch diese turbulente Zeit und haben nun erhebliches Potential zu profitieren, wenn sich das Pendel beruhigt haben sollte.

Auf der Aktienseite sind wir investiert geblieben und konnten auf Ebene der Zielfonds gut nachkaufen. Hier wären wir Top, wenn es wieder aufwärts geht.

Auf Rentenseite waren wir sehr früh investiert und konnten sehr niedrig einsteigen, haben zu Beginn auf Kurzläufer gesetzt und auf einen Opportunistischen Ansatz. Nun haben die Zielfonds sehr gute und langlaufende Anleihen gekauft, die von einem Zinswechsel erheblich profitieren können und hohe Bonds enthalten.

Im Immobiliensektor sind wir stringent geblieben, was sich langsam aufzuzahlen scheint. Hier könnten wir noch länger profitieren, da die Mieterhöhungen durch die hohe Inflation stabile höhere Erträge generieren werden. Wohnungsnot und hohe Herstellungskosten sei Dank.

Im Rohstoffsegment sind wir deutlich breiter geworden und konnten Positionen gut veräußern, um breiter zu investieren. Auch hier ergeben sich durch die Abkühlung der Konjunktur gute Einstiegsmomente.

Unser Exposure in die Zukunftsthemen zahlt sich ebenfalls immer mehr aus, auch wenn hier noch einige Zielfonds deutlich unter Wasser sind. Dies sind dann hinten heraus aber genau die Überrenditebringer, die wir gezielt für Sie ansteuern.

Daher erweitern wir unsere 5 Portfoliostrategien auch um eine weitere am oberen Risikoende. Über die Portfoliostrategie Offensiv stellen wir unsere neue Aggressiv Tech Strategie, die ohne Ausgabeaufschlag und voll in ETF` s investieren wird. Wir streben hier eine Aktienquote von 100% an und berechnen lediglich unsere Management Fee von 1% p.a. für deren Führung und Zusammenstellung.

Freuen Sie sich dazu auf die Jahresberichte und unsere Vorstellung!

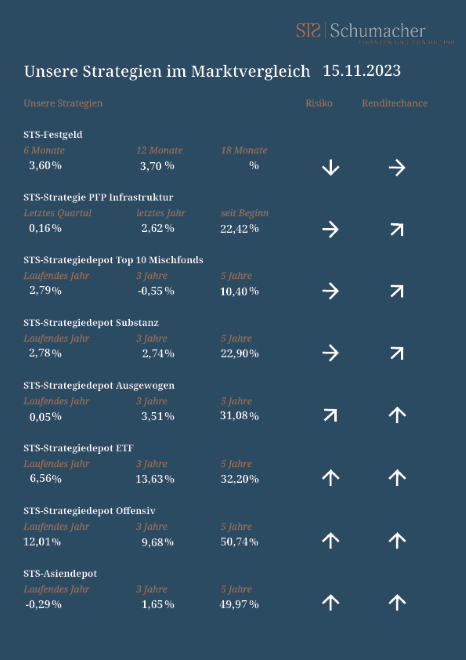

Bis dato wollen wir Ihnen an dieser Stelle wieder unseren Performance Schnappschuss präsentieren.

Unsere Strategien im Marktvergleich

Und wie ich es immer tue, wünsche ich Ihnen nun eine gute Tasse Kaffee und freue mich, Ihnen im nächsten Jahr unsere eigene Kaffeemarke vorstellen zu dürfen.

Ich freue mich auf Ihr Feedback und wünsche Ihnen weiterhin Alles Gute!

Ihr Stefan Schumacher