Die Märkte sind am Ende, es leben die Märkte!

All diejenigen, die sich schon länger mit dem Thema Geldanlage beschäftigen und dabei auch das Thema Börse und Märkte streifen ( Ja genau, ein breit angelegtes Portfolio besteht aus wesentlich mehr als nur Aktien zu kaufen und Nachrichten zu lesen! ), die mussten zu einem gewissen Zeitpunkt feststellen, dass sie die allgemeine Berichterstattung nicht mehr ganz nachvollziehen konnten und die Bildzeitung offensichtlich nicht die einzige Zeitung ist, die mit markanten Überschriften wie „ der Untergang der Börse“ Geld verdient.

In der Finanzbranche wird diese Hysterie oftmals leider durch die Crashpropheten und Panikmacher verstärkt. Hier liegt im Übrigen ein ganz einfacher Trick, denn irgendwann haben die Crashpropheten natürlich auch mal Recht, Sie müssen nur dranbleiben und können dann behaupten, dass Sie zwar hunderte Male kein Recht behielten aber nun schließlich ja doch und daher viel schlauer sind, als alle anderen!

Dieser Cocktail wird dann gefährlich verstärkt, wenn es im privaten Umfeld noch viele selbsternannte „Experten“ gibt, die sich ja schließlich mit Geld auskennen, da sie alles fleißig lesen, was über den MSN Messenger kommt!

Und hierbei geht es immer wieder um die berühmte Glaskugel, die Niemand hat! Niemand! Auch die größten Fondsmanager und Investmentunternehmen nicht. Wie wäre es ansonsten anders zu erklären, dass das Phänomen „Market Timing“ also die Ermittlung des optimalen Aus- und Einstiegszeitpunktes in die Märkte, hundertfach empirisch untersucht wurde und es immer das gleich Ergebnis gab: Zu gefährlich, nicht machbar, kostet ein erhebliches Maß an Rendite, nicht vorhersehbar…

Natürlich kann man mal bei einem stabilen Abwärtstrend Gewinne sichern und später wieder reinvestieren, wenn sich die Lage beruhigt hat oder es eine sogenannte Bodenbildung gibt. Dies geschieht in unseren Strategien auch permanent auf Ebene unserer Zielfonds, da dort Menschen jeden Tag und rund um die Uhr mit den jeweiligen Zielmärkten beschäftigt sind. Ob das nun in Aktien, Renten, Immobilien, Rohstoffen oder in Ländern, Regionen, Kontinenten, Themen ist, das liegt immer am entsprechenden Schwerpunkt der Fonds, die wir auswählen und zusammenstellen.

Sie merken hoffentlich allein an der Breite und an der Anzahl meiner Aufzählung, wie unmöglich es für Anleger und Sparer ist, quasi nebenberuflich zum nächsten eigenen Fondsmanager oder gar Warren Buffet aufzusteigen! Wir steuern für Sie die Zusammenstellung der Anlagestrategien und überwachen jeden Einzelfonds in unseren Anlagen und stellen neu zusammen, wenn dies nötig ist! Kurzfristige Korrekturen oder panische Reaktionen an irgendwelchen Zielmärkten interessieren uns nur sekundär. Wir nehmen diese auf, prüfen unsere Marktmeinung und unsere Anlagekonzepte dahingehend ab und beobachten weiter, wenn nötig! Damit beschäftigen wir uns täglich und auch erheblich mehr, als nur die Börse Online zu lesen und die Tagesthemen zu schauen!

Mittlerweile dürfen wir mehrere Millionen Euro an Anlagegelder für hunderte von Mandanten betreuen und wir sind froh und stolz, dass wir trotz der Unruhe an den Märkten der letzten Tage lediglich 3 Anleger beruhigen mussten, die sich telefonisch gemeldet haben.

Dieses Maß an Ruhe, Konstanz und Vertrauen bildet auch die Grundlage für unsere Arbeit und die vielen Mandantenbeziehungen. Leistungsseitig können wir mitteilen, dass alle Portfolios voll im Plus sind, wenn diese länger als 2 Jahre bei uns gelaufen sind. Trotz der Korrekturbewegungen zumeist 2-stellig im grünen Bereich.

Eine solche Leistungsbilanz können unsere Wettbewerber momentan nicht aufzeigen und reine Aktieninvestoren wurden unsanft aus ihren Träumen permanent steigender Börsenbewertungen gerissen. Neobroker wie Trade Republic und Scalable waren zum Teil in den Abschwungmomenten nicht mehr erreichbar oder nahmen keine Verkaufsorder mehr an. Ein Vorgang, der für uns nicht vorstellbar wäre, richten wir uns seitjeher auf ein hohes Maß an Service und auf mindestens mittelfristige Anlagekonzepte aus!

Daher können wir derzeit auch nur dazu raten, die Korrekturen für Einstiege zu nutzen. So bietet der Tech Sektor derzeit gute 2-stellige Kursreduzierungen und das „Expertenthema Nummer 1“ der Bitcoin darf mit satten 11 Prozent Kursverlusten von den Glaubenden gekauft werden, die ihm schon eine Funktion als neues Gold zu gepredigt haben, welches übrigens mit 2 Prozent Abschwung innerhalb der letzten Woche nahezu stabil blieb. Die Frage, ob Einstieg oder Ausstieg beantwortet sich also wieder einmal nicht anhand von spektakulären Pressemeldungen, die schon heute niemanden an den Finanzmärkten mehr interessieren, da viele Indizes und Werte schon wieder im Aufwind sind, sondern für uns immer an der Frage nach dem verbleibenden Anlagehorizont!

Ist dieser für Sie eher kurzfristig, dann sichern! Hierzu stehen Ihnen unsere Festgeld und Rentenanlagen zur Verfügung!

Ist dieser für Sie eher mittelfristig, dann moderat und breit nachkaufen! Hierfür sind Sie dann bei uns bereits aufgestellt und müssen nur in die vorhandenen Strategien nachkaufen!

Ist dieser für Sie eher langfristig, dann ordentlich nachkaufen! Hierfür empfehlen wir Ihnen sich mit uns nochmal separat in Verbindung zu setzen, da eventuell weitere Strategien beigemischt werden können und es Anpassungen bedürfen könnte!

In diese Überlegungen und Verunsicherungen zahlt auch das zweite dominierende Thema der letzten Wochen ein. Der Konflikt im nahen Osten zwischen den Blöcken um Israel und mittlerweile um Iran herum! Der Konflikt darf fälschlicherweise nicht mit der Ukraine und Russland verglichen werden, da wir hier mittlerweile von einem eher isolierten Konflikt sprechen können, was auf Iran und Israel aus mehreren Gründen nicht zutrifft.

Anhand der Ukraine und Russland konnte man sehr gut ablesen, wie viele indirekte Auswirkungen sich plötzlich negativ aus dem Konflikt entwickelt haben – Verteuerung von Energie und Lebensmittel, durch die Getreideproduktion in der Ukraine. Hier kämpfen wir noch heute mit Zweitrundeneffekten.

Im Falle von Israel und Iran wäre der erste Gedanke natürlich die Ölproduktion aber auch hier könnten Parteien in den Konflikt hineingezogen werden, deren Verwicklung eklatante Auswirkungen auf den Welthandel und die Weltwirtschaft haben könnten.

Auch hier werden wir nicht Müde zu betonen, dass gegen jegliche Art von Krise nur ein breit aufgestelltes Portfolio wirkt und man Einstiegszeitpunkte nutzen sollte, wenn sich diese bieten. Auch wenn diese moralisch noch so belastet sind!

Wir haben den Abschwung für uns zum Nachkauf genutzt und halten noch Kassenbestände bereit, falls sich weitere Abschwünge durch eine hoffentlich nicht stattfindende Eskalation im nahen Osten ergeben sollten.

Ansonsten beobachten wir die Entwicklungen der konjunkturellen Themen und der Herangehensweisen der Zentralbanken weiter, um eine Gesamtentwicklung abschätzen zu können, die den Ausbau von Renten und alternativen Anlageklassen zu den Aktienpositionen lohnenswert erscheinen lassen.

Was hat das nun mit unseren Strategien zu tun?

Zum einen bestätigt uns die aktuelle Entwicklung in unseren Einschätzungen zu den Aussagen in unseren letzten KmS Berichten. Die Welt wird unruhiger und die Verhältnisse werden unsicherer! Dazu gaben wir zu Anfang des Jahres folgendes Ziel aus: „Um nun das Positive darin zu finden, eröffnen sich in jeder Krise immer auch erhebliche Opportunitäten, die es zu lokalisieren gilt.“ Dass uns dies in der Vergangenheit gelungen ist, kann man an den Performancezahlen und Depotentwicklungen unserer Strategien ablesen. ( KmS von Januar 2024 )

Knappe 8 Monate später dürfen wir dieses Versprechen mit unserem heutigen KmS einlösen und nachweisen, dass wir in Situationen mit möglichen Einstiegsopportunitäten informieren und Ihnen zur Seite stehen!

Großinvestoren wie Cathie Woods und Buffet kaufen übrigens bereits nach.

Auch eines unserer Themen aus einer etwas ferneren Berichterstattung findet sich übrigens. Die Assetklasse Immobilien nimmt immer mehr Fahrt auf und wir hatten dazu berichtet, dass der Tenor im Markt eher gegen die Anlageklasse lief, da diese durch den starken Anstieg der Leitzinsen sehr gelitten hatte. Wir setzten auf die Anpassungseffekte in Richtung ermöglichter Mieterhöhungen und dann bei Reduzierung von Finanzierungszinsen dahingehende höhere Gewinne für die Zukunft.

Mittlerweile haben sich die Baufinanzierungszinsen wieder auf ein Niveau um die 3,7 – 4 Prozent eingependelt und scheinen sich weiter nach unten zu stabilisieren, was dazu führt, dass die Immobilienunternehmen wieder an Attraktivität gewinnen. Unser Festhalten zahlt sich für unsere Anleger somit weiterhin aus!

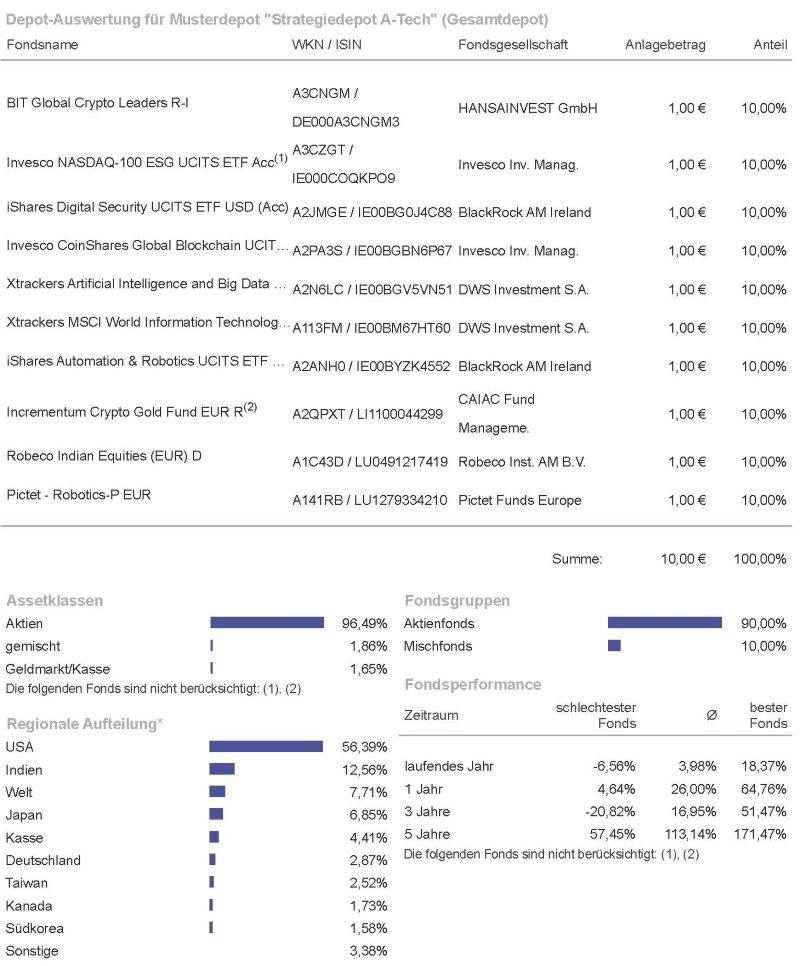

Unsere angekündigte „Aggressiv Tech Strategie“ ist ebenfalls von uns aufgelegt worden und wird im Anhang vorgestellt. Wir liefern damit den offensiven Aktieninvestoren noch eine Alternative zu Einzeltiteln, da die Strategie zu 100% in Aktien investiert ist und zum größten Teil über ETF`s abgebildet wird.

Es gibt Zeiten, in denen sind manche Traditionen umso wichtiger! Daher wünsche ich Ihnen heute eine ganz besonders ruhige und entspannende Tasse Kaffee und eine hoffentlich sehr beruhigende Zeit mit unserem KmS!

Ich freue mich auf Ihr Feedback und wünsche Ihnen weiterhin Alles Gute!

Ihr Stefan Schumacher